ในปี 2567 ราคาทองคำได้มีการเพิ่มขึ้นอย่างรวดเร็ว เมื่อทองคำได้ทำลายสถิติสูงสุดอย่างต่อเนื่อง ซึ่งเป็นราคาสูงกว่าราคาเปิดต้นปีหลายเท่า ก่อนที่ตลาดบิทคอยน์และคริปโตจะได้รับความสนใจในเดือนสุดท้ายของปี ทองคำได้ได้บันทึกสถิติราคาสูงสุดตลอดกาลที่ $2777.80 ต่อออนซ์ และปิดปีที่ราคา $2606.72 ต่อออนซ์

นอกจากนี้ ในช่วงก่อนการเลือกตั้งของสหรัฐฯ บิทคอยน์และเหรียญอื่นๆ ได้มีการพุ่งขึ้นอย่างต่อเนื่อง โดยได้สร้างจุดสูงสุดใหม่และได้ทำสถิติสูงสุดที่ $108,268.45 ต่อหนึ่งบิทคอยน์ ภายใต้ความตกตะลึงของนักเทรดคริปโตและนักลงทุน ซึ่งเป็นสิ่งตรงกันข้ามเมื่อเทียบกับสภาพคล่องของคริปโตที่เกิดขึ้นตลอดปีที่ผ่านมา

อะไรจะเกิดขึ้นในปี 2568 คริปโตจะดิ่งลงหรือยังคงพุ่งขึ้นต่อไป พร้อมแซงหน้าทองคำ และกลายเป็นทรัพย์สินที่มีมูลค่ารวมสูงสุดในตลาดหรือไม่ นักลงทุนยังคงสนับนุนทองคำต่อไป หรือจะปรับเปลี่ยนกลยุทธ์เพื่อกลายเป็นวาฬในกลุ่มคริปโต หรือลงทุนทั้งในทองคำและคริปโตพร้อมๆกัน เพื่อศึกษาแนวโน้มของเหรียญและโทเค็น พร้อมกับเก็บทองคำไว้เป็นที่พึ่งทางการเงินที่มั่นคง

มาร่วมสำรวจประเด็นต่างๆในบทความต่อไปนี้ “ปัญหาใหญ่ของปี 2568: ทองคำ หรือ คริปโต”

ทองคำ – ที่พึ่งทางการเงินที่ปลอดภัย

หลายพันปีที่ผ่านมา ทองคำถูกใช้เป็นสื่อกลางในการเก็บรักษาคุณค่าแทนเงิน เป็นตัวกลางในการแลกเปลี่ยน และเป็นสัญลักษณ์ของความร่ำรวย ในช่วงที่เศรษฐกิจมีความไม่แน่นอน ผู้คนจะใช้ทองคำเพื่อป้องกันความเสี่ยงจากเงินเฟ้อ ภาวะถดถอยเศรษฐกิจ หรือแม้กระทั่งความเสี่ยงทางการเงินระหว่างประเทศ โดยเก็บรักษาทองคำเอาไว้เพื่อการออมและเตรียมความพร้อมสำหรับการลงทุนในอนาคต

ทำไมทองคำถึงสำคัญ

ผู้คนจำนวนไม่น้อยถกเถียงว่าทองคำไม่มีค่าเชิงพื้นฐาน วอร์เรน บัฟเฟตต์ ประธานและซีอีโอของ Berkshire Hathaway ได้วิจารณ์การลงทุนในทองคำ เขามองว่าทองคำเป็นสินทรัพย์ที่ไร้ประสิทธิผล ไม่สามารถสร้างรายได้หรือเติบโตเพิ่มขึ้นตามเวลาได้

“ทองคำ… มีข้อจำกัดสำคัญสองอย่าง คือ ไม่มีประโยชน์มากนัก และไม่สามารถเพิ่มผลผลิตได้ แน่นอนว่าทองคำมีคุณประโยชน์บ้างในแง่ของการใช้งานทางอุตสาหกรรมและเป็นของประดับ แต่ความต้องการในแง่นี้นั้นมีอยู่อย่างจำกัดและไม่สามารถผลิตในรูปแบบใหม่ๆได้ สามารถพูดได้ว่าหากคุณมีทองคำอยู่หนึ่งออนซ์แล้วเก็บไว้ คุณก็จะยังคงมีทองคำนั้นหนึ่งออนซ์เมื่อเวลาผ่านไป”

- วอร์เรน บัฟเฟตต์ ถึงผู้ถือหุ้น –

อย่างไรก็ตาม ทองคำมีค่ามากกว่านั้น มาสำรวจเหตุผลที่ทำให้ทองคำเป็นสินทรัพย์อันดับ 1 ในแง่ของมูลค่าตลาด

เครื่องประดับ

ทองคำได้ถูกนำมาใช้ในการผลิตเครื่องประดับมานานกว่า 6,000 ปี โดยหน้ากากของศพที่เป็นสัญลักษณ์ของฟาโรห์อียิปต์ ทุตันคาเมน นั้นสร้างจากทองคำ และในปัจจุบัน ประมาณ 78% ของทองคำที่ถูกค้นพบของทุกปีได้ถูกใช้ในการทำเครื่องประดับ

การเงินและการลงทุน

ทองคำได้รับการยอมรับมายาวนานว่าเป็นสัญลักษณ์ของความมั่งคั่ง ซึ่งมีบทบาทสำคัญในการทำธุรกรรมทางการเงิน โลหะมีค่าชนิดนี้ถือเป็นที่นิยมมากที่สุดสำหรับการลงทุน รูปแบบการลงทุนที่นิยมได้แก่ เหรียญทอง ทองแผ่น และทองแท่ง

เพื่อให้การลงทุนในทองคำสะดวกขึ้น บริษัทโบรกเกอร์ได้เริ่มนำเสนอ Gold ETFs ตัวเลือกฟิวเจอร์สและออปชั่นทองคำ และ CFDs ของทองคำ สิ่งเหล่านี้ช่วยให้การลงทุนในทองคำปริมาณเพิ่มมากขึ้น ทำให้ตลาดมีความเคลื่อนไหวและเพิ่มความต้องการของนักลงทุน

การบินและอวกาศ

ทองคำมีบทบาทสำคัญในอุตสาหกรรมการบินและอวกาศ ทองคำถูกใช้เป็นสารหล่อลื่นสำหรับชิ้นส่วนเครื่องกลในวงจรไฟฟ้าเพื่อการนำไฟฟ้า และเป็นการเคลือบภายในยานอวกาศเพื่อป้องกันรังสีอินฟราเรดและความร้อนให้กับผู้โดยสาร

อิเล็กทรอนิกส์

ด้วยคุณสมบัติของทองคำในด้านการนำไฟฟ้าได้ดี และความคงทนต่อการสึกหรอ ทำให้ทองคำเป็นวัสดุที่เหมาะสำหรับวงจรอิเล็กทรอนิกส์ วิศวกรจึงใช้ทองคำในปริมาณเล็กน้อยในอุปกรณ์อิเล็กทรอนิกส์หลายชนิด เช่น โทรศัพท์มือถือ โทรทัศน์ เครื่องคิดเลข และอุปกรณ์ GPS เพื่อเพิ่มความทนทานและให้ง่ายต่อการใช้งาน สำหรับคอมพิวเตอร์ตั้งโต๊ะและแล็ปท็อป ทองคำช่วยให้การส่งข้อมูลดิจิทัลเป็นไปอย่างรวดเร็วและแม่นยำ ซึ่งเป็นสิ่งจำเป็นในปัจจุบัน

ผลการดำเนินงานของทองคำในปี 2567

จากผลการดำเนินงานที่โดดเด่นของทองคำในปี 2567 ที่มีความเหนือกว่าทรัพย์สินหลักทั้งหมดและพิสูจน์ว่าเป็นตัวกระจายความเสี่ยงในพอร์ตการลงทุนที่มีประสิทธิภาพ ในปี 2567 มูลค่าทองคำได้เพิ่มขึ้นอย่างต่อเนื่องที่ 25.5% เนื่องจากเป็นตัวเลือกที่มีประสิทธิภาพต่อความตึงเครียดทางการเมืองระหว่างประเทศที่เพิ่มสูงขึ้นและความผันผวนในตลาด

ต้นปี 2567 ราคาของทองคำเริ่มต้นที่ 1,850 ดอลลาร์ต่อออนซ์ และต่อมาได้สร้างสถิติสูงสุดใหม่ถึง 40 ครั้ง (ATHs) โดยสถิติล่าสุดคือ 2,777.80 ดอลลาร์ต่อออนซ์ในวันที่ 30 ตุลาคม ธนาคารกลางและนักลงทุนรายย่อยยังได้สะสมทองคำเป็นจำนวนมาก ผลักดันการซื้อไปสู่จุดสูงสุดตลอดกาลที่ประมาณ 1,300 เมตริกตันในช่วงกลางปี 2567

| USD (oz) | EUR (oz) | JPY (g) | GBP (oz) | CAD (oz) | CHF (oz) | INR (10g) | RMB (g) | TRY (oz) | AUD (oz) | |

| ราคาวันที่ 30 พ.ย. | 2,651 | 2,509 | 12,751 | 2,084 | 3,711 | 2,366 | 76,400 | 616 | 91,981 | 4,065 |

| ผลตอบแทนตั้งแต่ต้นปีถึงปัจจุบัน | 27.6% | 33.7% | 35.1% | 27.7% | 35.1% | 33.7% | 21.4% | 28% | 50.3% | 33.9% |

| ราคาเฉลี่ยตั้งแต่ต้นปีถึงปัจจุบัน | 2,366 | 2,181 | 11,511 | 1,848 | 3,233 | 2,080 | 70,268 | 551 | 77,621 | 3,573 |

| ราคาเฉลี่ยตั้งแต่ต้นปี เทียบกับปี 2566 | 21.9% | 21.5% | 31.2% | 18.4% | 23.4% | 19.3% | 19.0% | 22.5% | 67.8% | 22.2% |

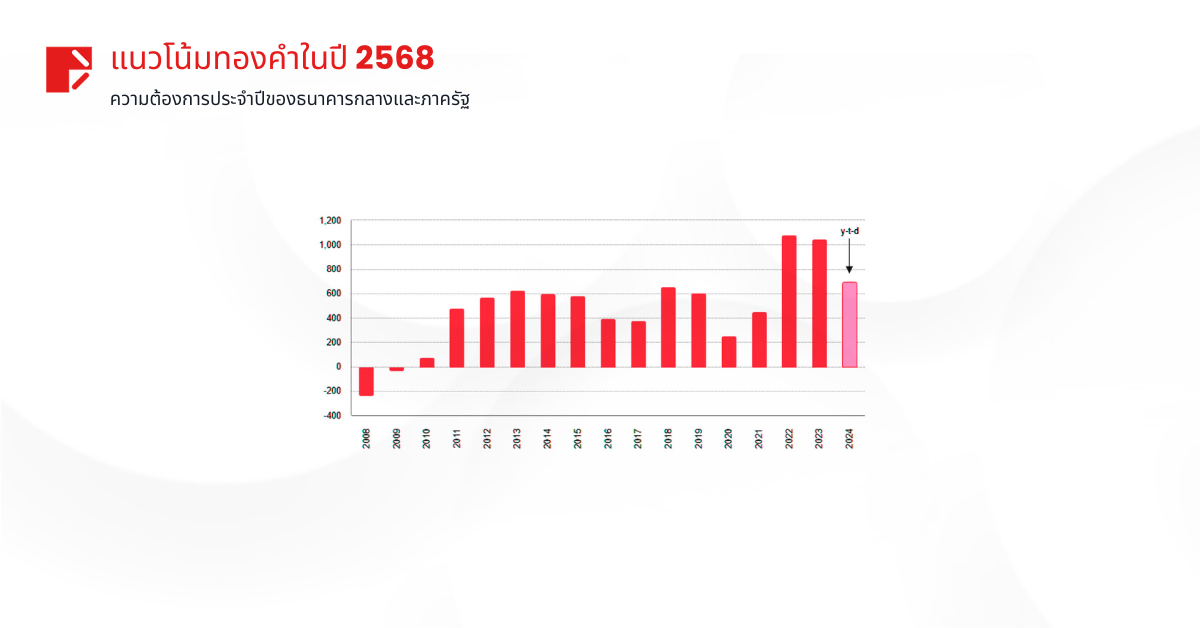

แนวโน้มของทองคำในปี 2568

เมื่อมองไปยังปี 2568 ความคิดเห็นในตลาดเกี่ยวกับตัวแปรหลักของเศรษฐกิจมหภาค เช่น จีดีพี อัตราผลตอบแทน และอัตราเงินเฟ้อ บ่งชี้ถึงการเติบโตที่เป็นบวกแต่ค่อนข้างต่ำ โอกาสในการเติบโตที่เป็นไปได้อาจเกิดจากการซื้อทองคำของธนาคารกลางที่มากกว่าที่คาดการณ์ไว้ หรือการถดถอยอย่างรวดเร็วของสภาพการเงิน ซึ่งจะกระตุ้นให้เกิดการเปลี่ยนไปใช้สินทรัพย์ที่ปลอดภัย ในทางกลับกัน การเปลี่ยนแปลงนโยบายการเงินที่ทำให้อัตราดอกเบี้ยสูงขึ้นอาจสร้างความเปลี่ยนแปลงสำคัญ

ในปี 2568 มีการคาดการว่า สำนักงานกำกับดูแลการเงินของสหรัฐอเมริกา (Fed) จะลดอัตราดอกเบี้ย 2 ครั้ง ซึ่งหมายถึงการลดลงประมาณ 50 ถึง 100 จุดพื้นฐานในช่วงสิ้นปี ตามสถิติที่ผ่านมา ทองคำมักจะเพิ่มขึ้นเฉลี่ย 6% ในช่วงหกเดือนแรกของรอบการลดอัตราดอกเบี้ย

นอกจากนี้ ผลการดำเนินงานของทองคำยังได้รับอิทธิพลอย่างมากจากกิจกรรมของธนาคารกลางและความต้องการของเอเชีย โดยเฉพาะจากจีนและอินเดีย ซึ่งเป็นตลาดทองคำที่ใหญ่ที่สุด โดยทั่วไปแล้วเอเชียคิดเป็นมากกว่า 60% ของความต้องการทองคำประจำปี (ไม่รวมธนาคารกลาง) ในปี 2567 นักลงทุนในเอเชียได้ส่งเสริมการดำเนินการของทองคำอย่างมีนัยสำคัญในช่วงครึ่งปีแรก ในขณะที่ความต้องการในอินเดียพุ่งสูงขึ้นในช่วงครึ่งปีหลังเนื่องจากการลดภาษีนำเข้า

ธนาคารกลางเป็นผู้ซื้อทองคำสุทธิมาเกือบ 15 ปีแล้ว โดยเน้นย้ำถึงความสำคัญของทองคำในเงินสำรองต่างประเทศในฐานะแหล่งเก็บมูลค่าในระยะยาว ตัวกระจายความเสี่ยง ตัวทำผลงานในภาวะวิกฤต และสินทรัพย์ที่ปราศจากความเสี่ยงด้านเครดิต ทำให้ทองคำมีความจำเป็น เมื่อปีที่แล้ว การซื้อของธนาคารกลางมีส่วนสนับสนุนการดำเนินการของสินทรัพย์ปลอดภัยนี้ประมาณ 7%-10%

หากเศรษฐกิจดำเนินไปตามที่ผู้เชี่ยวชาญคาดการณ์ในปี 2568 ทองคำอาจจะยังคงเปลี่ยนมือในช่วงราคาที่ใกล้เคียงกับช่วงปลายปีที่ผ่านมา

คริปโตเคอร์เรนซี – ดาวรุ่งดวงใหม่

ผลการดำเนินงานของคริปโทเคอร์เรนซีในปี 2567

ในปี 2567 ตลาดคริปโตได้ผ่านการเปลี่ยนแปลงอย่างน่าทึ่งในช่วงปีที่ผ่านมา ซึ่งเป็นปีแห่งความผันผวน โดยดึงดูดความสนใจจากนักลงทุนจำนวนมาก ราคาเหรียญและโทเค็นหลายรายการพุ่งสูงขึ้นอย่างมีนัยสำคัญ โดยแตะระดับสูงสุดเป็นประวัติการณ์ที่ 3.91 ล้านล้านดอลลาร์ในเดือนธันวาคม 2567 แต่ประสบกับการปรับลดลงอย่างรวดเร็วในช่วงปลายเดือนธันวาคม เมื่อเฟดประกาศแผนการลดอัตราดอกเบี้ยในปี 2568 จาก 4 เหลือ 2 แม้ว่าจะมีการปรับลดเพียงเล็กน้อย 0.25% ในเดือนนั้นก็ตาม

ผลการดำเนินงานของ บิทคอยน์ ในปี 2567

มาดูผู้สร้างผลกำไรที่โดดเด่นที่สุด ซึ่งได้รับการขนานนามว่าเป็น “ทองคำดิจิทัล” แห่งอุตสาหกรรมคริปโทอย่าง บิทคอยน์ โดย บิทคอยน์ เริ่มต้นปีที่ราคาประมาณ $46,100 และลดลงไปแตะ $39,000 ในช่วงสิ้นเดือนมกราคม ราคาของ บิทคอยน์ พุ่งขึ้นทำสถิติสูงสุดใหม่ก่อนเหตุการณ์ Halving และเผชิญกับแนวโน้มขาลงในเดือนถัดมา โดยร่วงจาก $73,097 ก่อน Halving ลงไปต่ำกว่า $60,000 ในช่วงเดือนพฤษภาคมและกรกฎาคม

บิทคอยน์ ไม่สามารถทะลุ $73,000 จนถึงเดือนตุลาคม เมื่อได้รับแรงหนุนจากการยอมรับในระดับสถาบันที่เพิ่มขึ้นอย่างมากและการเติบโตของกิจกรรมในภาคการเงินแบบกระจายศูนย์ (DeFi) หลังจากนั้น ราคาของ BTC ยังคงผันผวนก่อนที่จะพุ่งขึ้นเกือบแตะ $98,000 ในช่วงการเลือกตั้งประธานาธิบดีสหรัฐฯ และ ณ วันที่ 17 ธันวาคม บิทคอยน์ พุ่งขึ้นมากกว่า 310% ไปแตะจุดสูงสุดใหม่ที่ $108,268.45

เมื่อสิ้นปีที่ผ่านมา BTC ยังคงรักษาตำแหน่งสินทรัพย์ที่ใหญ่ที่สุดเป็นอันดับ 7 ของโลกตามมูลค่าตลาด และเป็นหนึ่งในสินทรัพย์ที่ดีที่สุดจาก 10 อันดับแรกของโลก

ความสนใจใน Altcoin พุ่งสูงขึ้นตามกระแสความนิยมของ บิทคอยน์

Altcoins คือคริปโตที่ไม่ใช่ บิทคอยน์ โดยคำนี้เกิดจากการรวมกันของคำว่า ‘alternative’ และ ‘coin’ ซึ่งหมายถึงเหรียญหรือโทเคนใด ๆ ที่ไม่ใช่ บิทคอยน์ เช่น อีเธอเรียม (ETH), โซลาน่า (SOL), Toncoin (TON) และเหรียญมีม Altcoins มักมีคุณสมบัติที่โดดเด่นและการใช้งานที่หลากหลายมากกว่าแค่การเป็นสื่อกลางในการชำระเงินดิจิทัล โดยมีจุดเด่น เช่น ความเร็วในการทำธุรกรรมที่สูงกว่า ค่าธรรมเนียมที่ต่ำกว่า ความปลอดภัยที่เพิ่มขึ้น หรือการใช้งานเพื่อความบันเทิง ซึ่งสิ่งเหล่านี้อาจดึงดูดความสนใจจากนักลงทุนคริปโท และนำไปสู่ปรากฏการณ์ที่เรียกว่า “altcoin season”

ในปี 2567 นอกเหนือจากดาวเด่นอย่าง บิทคอยน์, อีเธอเรียม และ โซลาน่า ผู้ที่ชื่นชอบคริปโตยังได้เห็นการเติบโตที่สำคัญของ Altcoin หลายตัวอีกด้วย

โทเคน $VIRTUAL ให้ผลตอบแทนราคาสูงสุดถึง 23,079.2% โดยเริ่มต้นปีที่ราคา $0.01311 และพุ่งขึ้นถึง $3.04 ในวันที่ 25 ธันวาคม ตำแหน่งอื่น ๆที่ได้รับกำไรสูงสุดส่วนใหญ่เป็นของเหรียญมีม เช่น Brett, Popcat, Turbo, Fartcoin, ai16z และ Pepe

MANTRA (OM) อยู่ในอันดับที่สี่ด้วยผลตอบแทน 6,418.3% ซึ่งเป็นการลงทุนในสินทรัพย์โลกจริง (RWA) ที่มีกำไรมากที่สุดแห่งปี และสูงกว่า Ondo Finance (ONDO) ถึง 9 เท่า อีกหนึ่งโทเคนที่ไม่ใช่เหรียญมีมในอันดับนี้คือ Aerodrome Finance (AERO) ซึ่งในปี 2567 สร้างผลตอบแทน 3,139.4% โดยแตะจุดสูงสุดที่ $1.66 ในวันที่ 25 ธันวาคม

แนวโน้มของคริปโตในปี 2568

ในปี 2568 ผู้เชี่ยวชาญคาดการณ์ว่าจะมีการเติบโตอย่างต่อเนื่อง แม้ว่าจะมีความผันผวนที่เพิ่มขึ้นก็ตาม ตลาดขาขึ้นของคริปโทเคอร์เรนซีจะกลับมาอีกครั้ง โดยแตะจุดสูงสุดในระยะกลางในไตรมาสแรก และสร้างสถิติใหม่ในไตรมาสสุดท้าย ราคาของ บิทคอยน์ (BTC) ถูกคาดการณ์ว่าจะพุ่งไปถึง $180,000 – $200,000 ภายในสิ้นปี 2568 เนื่องจากความหายากของเหรียญที่มีจำนวนจำกัดเพียง 21 ล้าน BTC และปัจจุบันมีอยู่ในระบบหมุนเวียนแล้วถึง 19.79 ล้านเหรียญ อย่างไรก็ตาม ความต้องการจากนักลงทุนสถาบันและรายย่อยยังคงเติบโตอย่างต่อเนื่อง

นอกจากนี้ ด้วยความก้าวหน้าของเทคโนโลยีบล็อกเชนและการเข้ารหัส รวมถึงความต้องการในการซื้อขายที่เพิ่มขึ้น มูลค่าของสินทรัพย์ในโลกจริงที่ถูกแปลงเป็นโทเคนคาดว่าจะเพิ่มขึ้นอย่างมีนัยสำคัญ ปัจจุบันมีหลักทรัพย์ที่ถูกแปลงเป็นโทเคนอยู่บนบล็อกเชนประมาณ 12 พันล้านดอลลาร์ และคาดว่าตัวเลขนี้จะทะลุ 50 พันล้านดอลลาร์ในปี 2568 นอกจากนี้ ปริมาณการชำระเงินรายวันของ Stablecoin อาจแตะถึง 300 พันล้านดอลลาร์อีกด้วย

แน่นอนว่าปัจจัยเหล่านี้สามารถส่งเสริมการเติบโตของกิจกรรม DeFi ทั้งหมด การซื้อขายในตลาด NFT และมูลค่าของโทเคนสำหรับแอปพลิเคชันแบบกระจายศูนย์ ผู้คนคาดหวังว่าการซื้อขายในตลาดแลกเปลี่ยนแบบกระจายศูนย์ (Decentralized Exchange) จะทะลุ 4 ล้านล้านดอลลาร์ และตลาด NFT จะฟื้นตัวด้วยปริมาณการซื้อขายที่สูงถึง 30 พันล้านดอลลาร์

โดยรวมแล้ว การเปลี่ยนแปลงในเชิงบวกจะนำมาซึ่งสนามการลงทุนที่มีความคึกคักและเปี่ยมด้วยพลังมากยิ่งขึ้น พร้อมโอกาสการลงทุนมากมายสำหรับทั้งผู้ที่ชื่นชอบคริปโทเคอร์เรนซีและนักลงทุนแบบดั้งเดิม

บทสรุป

ภาพรวมการลงทุนในปี 2568 นำเสนอสถานการณ์ที่น่าสนใจระหว่างทองคำและคริปโต ทองคำ ซึ่งเป็นสินทรัพย์ปลอดภัยที่ได้รับความไว้วางใจมาอย่างยาวนาน ยังคงเป็นสินทรัพย์ที่มีมูลค่าที่น่าเชื่อถือ โดยได้รับการสนับสนุนจากความต้องการของธนาคารกลางและความไม่แน่นอนทางภูมิรัฐศาสตร์ ในขณะเดียวกัน คริปโต ซึ่งขับเคลื่อนโดยความก้าวหน้าทางเทคโนโลยีและการยอมรับที่เพิ่มขึ้น กำลังอยู่ในเส้นทางของการเติบโตอย่างก้าวกระโดด พร้อมมอบผลตอบแทนที่สูงให้แก่นักลงทุน แต่ก็แลกมาด้วยความผันผวนที่มากกว่า

การเลือกลงทุนระหว่างทองคำและคริปโตอาจเป็นความท้าทาย และขึ้นอยู่กับความอดทนต่อความเสี่ยงและกลยุทธ์การลงทุนของแต่ละบุคคล แม้ว่าทั้งสองจะมีแนวโน้มสร้างผลตอบแทนเชิงบวกในปี 2568 แต่การศึกษาข้อมูลอย่างรอบคอบเป็นสิ่งสำคัญ เพื่อช่วยให้นักลงทุนสามารถป้องกันความเสี่ยงและคว้าโอกาสในตลาดการเงินที่เปลี่ยนแปลงอย่างรวดเร็ว

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต Doo Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ Doo Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง